医药生物行业投资策略周报:创新药械产业链或带领医药行业反转

2023-08-31 10:53:55 来源: 财通证券股份有限公司

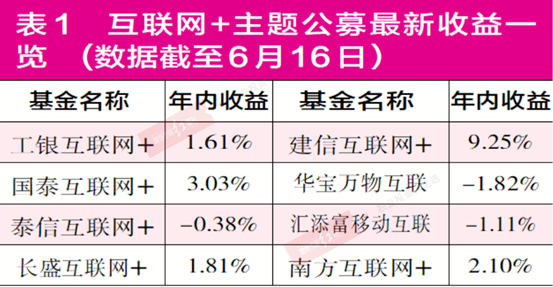

(相关资料图)

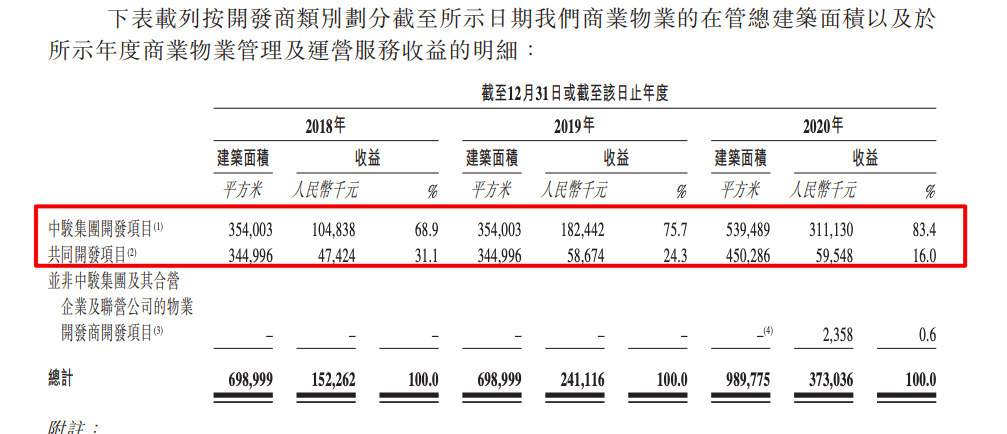

(相关资料图)

市盈率估值(剔除盈利负值)接近历史底部:截至8 月25 日医疗保健行业 TTM-PE 36 倍,比历史最低PE 估值(20190131)的25 倍高出45%;相对沪深300 溢价率219%,相对沪深300 历史最低估值溢价(20180206)的124%高出95%,仍低于过去十年平均估值溢价率29%(过去十年相对沪深300 的平均估值溢价率为248%)。由于近年创新药上市较多,未盈利,若剔除盈利负值,PE(TTM,剔除负值)为24.70 倍(20230825),开始接近于历史两次大底估值(22.90 倍,20190103,高出7.87%;23.44 倍,20120118,高出5.39%)。

医药反腐政策带来创新药械的机会:医疗行业正走在回归医疗本质的路上,单纯靠营销的产品的生存空间将大幅压缩,短期的利空将带来具有临床价值的创新药、创新器械的长期成长空间。消费医疗、消费中药、服务、药店等受反腐政策影响较小;院内销售相关创新药、医疗设备和高值耗材等短期将受到一定影响,等待反腐的标志性事件出现,行业有望焕发成长新动能。我们认为Q2、Q3 或是各个细分领域盈利增速的低点,基本面底部逐渐显现。创新药基本面上,一是创新药械的审评趋于严格带来供给侧出清;二是医保谈判趋于温和带来需求侧增量;三是专利输出持续活跃,据E 药经理人不完全统计,今年上半年共有30 笔License-out交易,已经赶超2022 年同期的26 笔、2021 年的21 笔。三季报后到一季报前的很长一段时间内,是业绩真空期,是创新药械等领域较好的布局窗口期。

CXO、科学服务和原料药等重回视野:美国7 月CPI 同比增长3.2%,预计加息周期临近尾声。投融资数据持续改善:7 月份医药投融资情况,海外环比增长33.38%,同比增长36.23%;国内环比增长-8.44%,同比增长6.44%。始于去年1 月份开始的投融资下降周期预计接近尾声,产品价格战从去年下半年开始,今年Q2、Q3 预计是利润增速低点,行业边际继续恶化的可能性较小。CXO 龙头公司业绩增长稳定,估值较低,或带动行业走出底部,临床端较制造端受到影响更小。

建议关注:

创新药:信达生物、迪哲医药、和黄医药、恒瑞医药、百济神州、康诺亚、科伦博泰、亚盛医药、云顶新耀、永泰生物、智翔金泰、亚虹医药、泽璟制药、迈威生物和东诚药业等;

创新器械、出海与进口替代:福瑞股份、新产业、迈瑞医疗、惠泰医疗、微电生理、澳华内镜、开立医疗、海泰新光、山外山、赛诺医疗、爱康医疗和春立医疗等;

CXO:药明康德、药明生物、泰格医药、阳光诺和、诺思格、普蕊斯、康龙化成、凯莱英、九洲药业、百诚医药和维亚生物等;制剂出海与原料药:甘李药业、百奥泰、双成药业、金城医药和司太立等;疫苗:康泰生物等;

中药:寿仙谷、亚宝药业等;

服务:美年健康等。

风险提示:反腐事件影响超出预期的风险;新药研发进展的不确定性风险;销售不达预期风险;集采降价超预期的风险;原材料价格大幅上涨的风险等。

热点推荐

-

4月份淡水鱼价格同比上涨26.4% 环比上涨9.8%

-

郑州钢材市场扎堆儿京港线 京港线区域产业带崛起

-

嘉凯城(000918.SZ)今日起临时停牌 复牌时间未知

-

中证军工指数今日上涨3.96% 爱乐达涨17.36%

-

谷数科技谋求科创板IPO 拟募资5亿元

-

医药生物行业投资策略周报:创新药械产业链或带领医药行业反转

-

费列罗任命中国区新主帅,迎来首位本土掌舵人

-

[快讯]赛象科技23H1扣非净利5223.9万元 同比增长357.24%

-

鼓励生育放大招!最多“奖”4.6万元

-

山科智能(300897)8月29日主力资金净买入1097.36万元

-

中保协:去年“保险+期货”支付赔款25.42亿元

-

海通证券拟斥不低3亿元且不超6亿元回购公司股份

-

30股获连续持仓超5年 社保基金长期重仓的绩优股出炉

-

稳坐快递第一把交椅!顺丰控股上半年营收1243.66亿元、会员2800万

-

纽约12月黄金期价29日上涨近1%

-

同屏器的使用方法(同屏器效果到底怎么样)

-

狂撒优惠券之后,库迪和瑞幸卷起了全球化

-

郭耀焜:以青春筑梦想 这位“郭工”不简单

-

中元节祭祀安全提示

-

2023知危险会避难交通直播课观后感(通用)

-

老杨:黄金今日1927多,看1950!继续多!

-

2021考研:如何准确获取目标院校信息

-

打完去皱针后多久可以进行美容?

-

方正证券:地产链化工品景气度上行 盈利有望持续修复

-

《光明日报》上的朱自清足迹

-

全新配色加持 大众途昂青峰限定版实车亮相 有望近期上市

-

房屋抵押需要什么材料

-

海报|海洋是全人类的共同财产

-

波多黎各逆转南苏丹!5首发救主,琼斯空砍38分,男篮策略明确

-

“五维”服务新理念 让群众就医更便捷更舒心