央行实施非对称“降息” 推动经济运行实质性改善

2023-08-16 15:09:02 来源: 上海证券报

一日之内,央行连续下调三项政策工具利率。

8月15日上午,中国人民银行在公开市场操作中,超预期开展非对称“降息”,调降公开市场逆回购操作利率10个基点和中期借贷便利(MLF)利率15个基点。下午,央行更新常备借贷便利(SLF)利率表,分别下调三个SLF品种利率10个基点。

【资料图】

【资料图】

在本次“降息”中,“短端”资金成本和“长端”资金成本实施非对称下调,备受市场关注。

除了降息,多位市场人士认为,在政府债大规模发行的背景下,央行可能还在三季度实施降准以补充市场流动性。

非对称“降息”超预期

8月15日,央行公告称,为对冲税期高峰等因素的影响,维护银行体系流动性合理充裕,中国人民银行开展2040亿元公开市场逆回购操作和4010亿元MLF操作,充分满足了金融机构需求。

公告显示,逆回购和MLF中标利率分别为1.8%、2.5%,此前两者的利率分别为1.9%、2.65%。这意味着,本次公开市场逆回购和MLF操作利率分别下降了10个和15个基点。

同日下午,央行公布的最新常备借贷便利(SLF)利率表显示,自当天起,SLF利率隔夜品种利率调整为2.65%,7天期品种为2.80%,1个月期品种为3.15%。三个品种均较此前下降10个基点。

常备借贷便利利率发挥着利率走廊上限的作用。SLF利率的下调无疑是与当天央行下调7天期逆回购利率的联动行为。

在当天的“降息”中,8月MLF操作利率下调15个基点,大幅超出市场预期,这也意味着货币政策稳增长力度显著加大。东方金诚首席宏观分析师王青表示,此前市场对进一步降息有所期待,但8月MLF利率再度下调超出了主流预期。

因为,此前6月政策性的“降息”才刚刚落地。回顾MLF操作利率调整历史,除2020年初疫情突袭,MLF操作利率曾在当年2月和4月连续两次下调外,其他调整间隔时间至少为5个月。

“本次时隔两个月再度‘降息’,且MLF利率下调幅度达到0.15个百分点(6月为下调0.1个百分点),大幅超出市场普遍预期。”王青说。

值得注意的是,本次降息为非对称“降息”,“短端”与“长端”资金成本有不同幅度的下调。这也是2017年以来首次非对称下调政策利率。

王青认为,本次非对称“降息”或与政策面当前着力引导实体经济融资成本下行,同时抑制资金在货币市场空转套利有关。

“降息”将推动经济运行实质性改善

“本次‘降息’之后,预计本月的1年期LPR报价下调15个基点,5年期LPR利率下调10个基点或15个基点。”华金证券研究所所长助理、首席宏观分析师秦泰如此研判。

秦泰表示,预计年内经济政策仍将持续强调加快现代化产业体系建设和稳就业。在地产底部企稳之前,先进制造业投资和基建投资,需要中长期贷款在更大力度、更具确定性的保障。

LPR报价与MLF利率息息相关,而5年期以上LPR报价也将直接影响着房贷利率。

业内人士认为,本月5年期LPR报价有望超预期下调,为促进地产业恢复注入动力。

中国人民银行货币政策委员会委员、中国国际经济交流中心副理事长王一鸣也表示,此次MLF利率下行,有利于为金融体系提供低成本中期流动性资金,降低融资成本,支持实体经济发展,推动经济基本面持续稳步向好,助力经济高质量发展。

王一鸣称,降息等利好政策落地,将推动我国经济运行出现实质性改善,有助于提振市场信心,稳定金融市场预期,为人民币汇率保持基本稳定提供有力支撑。

三季度降准有望落地

此前,市场关于降准的传闻已是此起彼伏。

为何此次央行会选择率先降息?一位债券投资经理认为,7月社融数据显示居民部门信用收缩问题十分明显,在此情况下降息对于减轻实体部门债务压力、缓解信用周期下行压力具有重大意义。

中国邮储银行研究员娄飞鹏也认为,目前存款准备金率有调整空间但相对有限,降准主要是为了扩大货币供给量。目前,宏观形势面临的问题不是流动性不足,而是利率价格高。

王青进一步表示,8月MLF小幅加量续作后,接下来降准落地的可能性上升。MLF操作和降准都能补充银行体系中长期流动性,后者还能降低银行资金成本,释放较为明显的稳增长信号。

“综合考虑三季度信贷投放力度加大、地方债发行量上升带来的资金需求,以及提振市场信心的需要,接下来在MLF持续加量续作的同时,三季度有可能实施年内第二次全面降准,估计降准幅度为0.25个百分点,释放长期流动性超过5000亿元。”王青说。

民生证券发布的研报则认为,9月是社融扩张大月,银行扩表动能会更强。预计最快会在9月看到降准操作。

(文章来源:上海证券报)

热点推荐

-

工龄与退休后工资领取对照表 工龄30年能领多少退休金?

-

嘉凯城(000918.SZ)今日起临时停牌 复牌时间未知

-

中科沃土转型升级混合 6月回撤已超12%

-

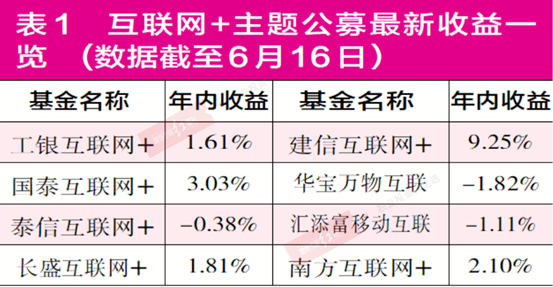

“互联网+”产品普遍举步维艰 多家产品被“深套”

-

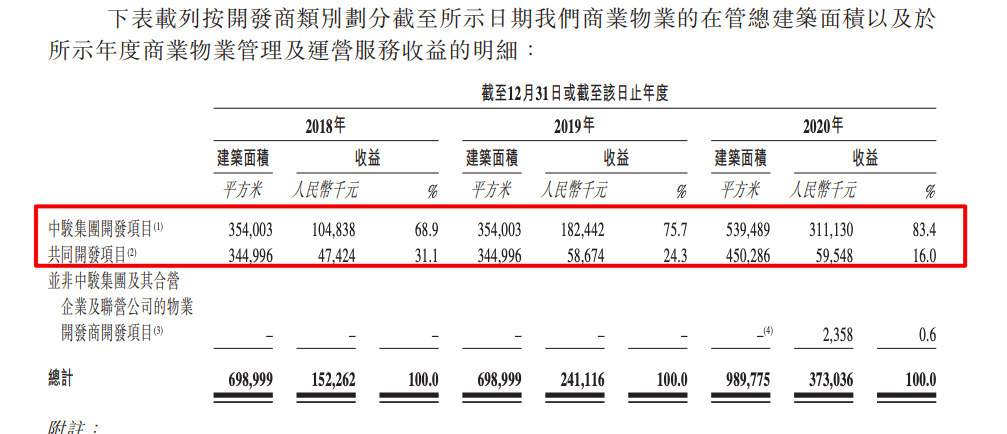

中骏商管将挂牌 中骏控股集团持股62.43%

-

央行实施非对称“降息” 推动经济运行实质性改善

-

碧桂园旗下公司被强执258万 涉金融借款合同纠纷 九江碧桂园公司被强执258万

-

重庆首档大型健康公益科普节目《不健不散》迎来十周年

-

用拼图做大世界!画风优美的模型组装游戏《Woodo》公布

-

2023年7月番:夫妻交欢~回不去的夜晚~ 製作委员会 成员

-

华电国际(600027):8月15日北向资金增持605.68万股

-

8月15日生意社N-甲基吡咯烷酮基准价为16833.33元/吨

-

平安落地!中国男篮抵达广州,对阵塞尔维亚,李凯尔主场首秀

-

“以河为媒——沿着大运河看中国”网上主题宣传活动走进扬州

-

国机汽车(600335):8月15日北向资金减持25.04万股

-

南通在线服务号新生报名入口(2023年)

-

荷兰国际:英国央行9月加息几成定局

-

一加Ace2 Pro搭载安卓最大体积X轴线性马达

-

宁夏广播电视网络有限公司海原分公司(关于宁夏广播电视网络有限公司海原分公司简述)

-

梦天家居6月27日快速上涨

-

普冉股份(688766.SH):75.57万股限售股8月23日解禁

-

湘雅三院一医生被指术前收10万现金 是白衣天使还是吸血的恶魔?!

-

“中国医生给我们带来了康复的希望”(共建“一带一路”·第一现场)

-

建筑公司与个人签订的单包工施工合同有效吗

-

dnf公会仓库是不是我放的东西别人也能拿(dnf公会仓库使用权限)

-

走进富阳,探究“三江两岸”打造研学研创经济发展链路径

-

优惠价5199元 苹果iPhone 14大降价

-

湖汽职院在第九届全国青年科普创新实验暨作品大赛中获奖

-

2023年海南省海洋渔业开渔仪式暨临高开渔文化节开幕式将于明日启幕

-

媒体海南行|环岛旅游公路乐东莺歌唱晚驿站:“可盐可甜”的人工自然复合景观