150城、2.8亿人次…惠民保火爆后,如何持续发展?看最新深度报告|环球热文

2023-06-24 15:57:40 来源: 券商中国

惠民保(即城市定制型商业医疗保险)自2020年开始在全国范围内快速发展至今,始终面临着业务如何定位、如何实现可持续性发展等问题。

(资料图片)

(资料图片)

近日,由中再寿险编制发布的《惠民保的内涵、现状及可持续发展》报告(下称《报告》)认为,惠民保已发展为一种相对稳定的业态和模式,成为多层次医疗保障体系中的重要组成部分。

《报告》解析了惠民保本质:与一般商业保险的“精算公平”不同,惠民保体现的公平性是“社会公平”。这让老年人和带病体实现了“有险可保”,也决定了惠民保必然会面临参保效率逐年下降、健康体脱退的风险。《报告》提出,惠民保已从早期跑马圈地不断补充区域发展到如今的存量经营,政商边界的明确划分对惠民保的可持续发展至关重要。

覆盖城市和人群不断扩大

中再寿险自2020年开展惠民保业务,通过数据、产品和技术优势推动惠民保项目在全国落地,并提供主要再保险支持,积累了丰富的经验分析和产品迭代经验。该公司编制的上述《报告》认为,惠民保已发展为一种相对稳定的业态和模式,成为多层次医疗保障体系中的重要组成部分。

据《报告》统计数据,惠民保覆盖城市和人群不断扩大。

从地域覆盖上看,截至2022年12月31日,惠民保已累计上市408款(同一城市在不同年度的产品算为不同的产品),覆盖29个省、自治区、直辖市,共计150个城市。

从人群覆盖上看,截至2022年12月31日,惠民保累计实现2.8亿投保人次(同一被保险人在不同年度投保同一产品的次数累计计入),累计保费收入约307亿元。

按生效时间统计,2021年生效的惠民保销量为0.96亿件,保费收入为97亿元。2022年全年生效的销量约为1.15亿件,保费收入约为124亿元。

2019-2022年惠民保产品销量(单位:万件)

2019-2022年惠民保保费规模(单位:亿元)

(以上来源:《惠民保的内涵、现状及可持续发展》报告)

同时,惠民保有效扩展了传统商业医疗险的人群范围(传统商业健康险投保年龄通常限制在60岁上下),通过代际转移支付的方式实现了对于老年人的保障,对于既往症尤其是癌症等重大既往症的可保性也突破了传统健康险,惠民保赔款也有效减少医疗负担。

平均参保率15.3%,赔付率大多不超100%

《报告》还统计分析了惠民保的运营情况。

从参保率看,剔除省级项目(参保率偏低)后整体来看,2022年平均参保率15.3%,与2021年的平均参保率15.2%基本持平。2022年参保率的中位数在5%~10%区间内,将近一半的惠民保业务参保率超过10%。

若细分维度来看:平均参保率随城市级别的降低而降低,一线城市参保率显著高于其他城市线;参保率随年龄提高而提高,老龄段的参保率显著高于青中年;省级惠民保项目的参保率低于地市级项目。

从理赔情况看,不同惠民保产品赔付率差异较大,赔付结构也不尽相同。多个有赔付率要求的项目,其2021年赔付率满足要求。绝大多数项目的赔付率不超过100%。从理赔的年龄结构来看,理赔大都集中在高龄段,中青年人和老年人之间实现了代际补贴。从理赔的人群结构来看,各项目都体现出了健康体和既往症人群之间的成本共担。

体现“社会公平”非“精算公平”

值得关注的是,《报告》围绕“惠民保的内涵”进行了论述,认为从本质上讲,与一般商业保险的“精算公平”不同,惠民保体现的公平性是“社会公平”。在“社会公平”下,保险运作的原理就从风险同质原则转变为代际补贴(或称为代际转移支付)原则,例如年轻人群补贴老年人群,健康人群补贴带病人群。

这种内涵一方面帮助惠民保实现了其社会价值,对于老年人和带病体实现了“有险可保”;另一方面也决定了惠民保必然会面临参保效率逐年下降、健康体脱退的风险。

《报告》认为,惠民保在多层次医疗保障体系中的定位是社会基本医疗保险和商业健康险中的衔接和补充,这种衔接和补充的角色比纯粹的社会保险或者商业保险更具复杂性。

需厘清政府和保险公司职能边界

《报告》提出,目前惠民保可持续发展仍面临着诸多挑战:1.是否一定要限制利润率或最低赔付率;2.责任调整是否合理;3.核保、理赔权利的让渡是否有公平对价;4.共保体权限是否应该超越总公司的管理制度。

其认为,政府和商保公司之间的边界能否清晰、明确地划分,决定了惠民保能否实现可持续发展,因此探讨和厘清二者的职能边界至关重要。

《报告》认为,政府部门的职能应该包括三个方面:第一,为产品设计、精算定价提供数据支持,打通商保与医保之间的数据壁垒;在产品设计上予以指导,引导惠民保做好“基本医疗保险的衔接和补充”;第二,通过各种政策组合拳实质性提升参保率,确保参保人群结构符合预期;第三,尊重商业性,保证支持政策的持续性,并随着医保政策和医疗环境的变化动态调整惠民保的责任设计,使之在多层次医疗保障体系中维持在一个适当合理的定位。

与之对应的,商业保险公司的职能应该是:第一,科学地设计产品责任,以“适当、有效”地解决民众的医疗保障需求;同时合理厘定产品价格,使得民众成本可负担;第二,取消核保权限,消除投保门槛;第三,用商业利益驱动惠民保业态的可持续发展,发挥自身在客户运营、理赔风控、健康管理、医疗产业融合等方面的专业能力,让更多患者的小病不进展成大病,让大病获取最优的治疗路径,最终提升医疗支付的效率和社会运行的效率。

(文章来源:券商中国)

热点推荐

-

工龄与退休后工资领取对照表 工龄30年能领多少退休金?

-

嘉凯城(000918.SZ)今日起临时停牌 复牌时间未知

-

中科沃土转型升级混合 6月回撤已超12%

-

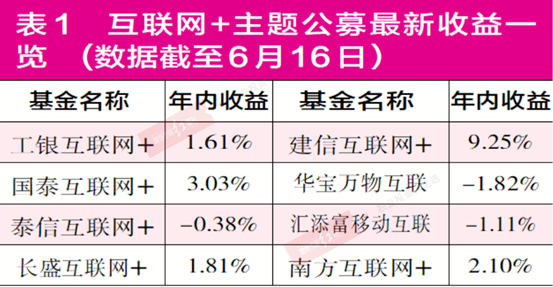

“互联网+”产品普遍举步维艰 多家产品被“深套”

-

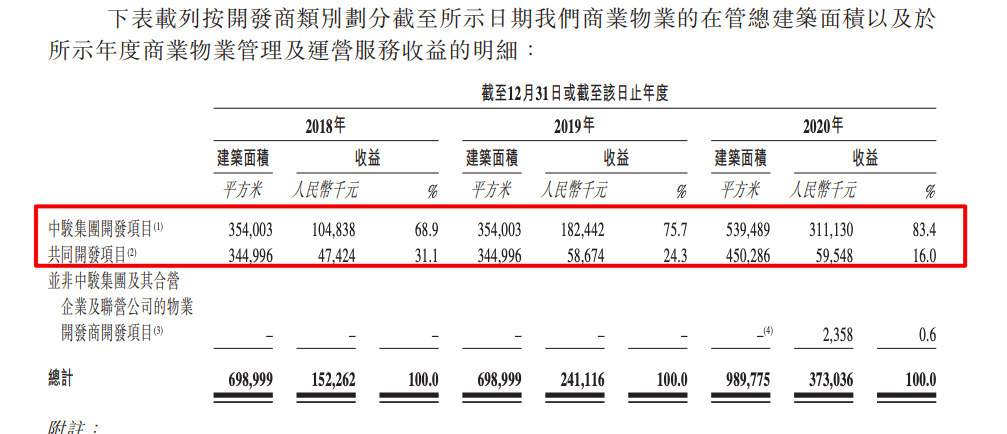

中骏商管将挂牌 中骏控股集团持股62.43%

-

150城、2.8亿人次…惠民保火爆后,如何持续发展?看最新深度报告|环球热文

-

全球今日讯!亩产825.99公斤 山西翼城收获今年山西小麦最高单产

-

全球热消息:突发“跳水”!未来还会更便宜?

-

当前资讯!2088.6.24 大雨 雾中之人

-

最新!2023高考分数线汇总→_每日消息

-

【时快讯】天际汽车停产后续:新增被执行超5036万

-

速递!欧美股市全线收跌 原油走低黄金上涨

-

安逸四川日历海报丨长江明珠立潮头

-

武汉三镇VS大连人,主场首秀高畠勉全力争胜,保帅位谢晖以守待攻 世界视点

-

2023年6月24日三甲胺乙醇溶液价格最新行情预测

-

“哪凉快哪待着” 青岛威海上榜全国前十

-

10省区市将现大到暴雨,上海广东等地局部有大暴雨

-

酷狗音乐盒2013免费下 酷狗音乐盒2013免费下载安装

-

越夜越嗨皮看扬州“夜端午”多诱人 天天日报

-

当前热文:柯尔特蟒蛇和巨蟒怎么区分 沙鹰和柯尔特蟒蛇哪个威力大_现实世界

-

最新消息:快乐假期,注意这几点

-

炒噱头or真转型,跨界光伏热潮下的几点冷思考!

-

开户行怎么查(开户行怎么查询)

-

珠宝加工“高手过招” 不仅考加工还考设计|世界热文

-

海南发布琼州海峡雷雨大风黄色预警信号|天天微资讯

-

环球关注:全国首个,6月底并网发电

-

国家统计局:6月中旬26种产品价格上涨 生猪(外三元)价格环比持平 全球焦点

-

微软Surface Duo升级Android 13成功:流畅度令人惊喜

-

同样是时空穿梭,为什么X战警是逆转未来,复仇者联盟4是终局之战-焦点日报

-

买房首付付完贷款批不下来怎么办