焦点要闻:福田汽车获23家机构调研:公司的海外竞争对手很多,主要来自欧美、日韩等发达国家(附调研问答)

2023-06-21 23:18:51 来源: 同花顺iNews

福田汽车(600166)6月21日发布投资者关系活动记录表,公司于2023年6月21日接受23家机构调研,机构类型为其他、基金公司、证券公司、阳光私募机构。 投资者关系活动主要内容介绍:

问:对2023年轻卡、重卡增速判断?

答:轻卡:2023-2026年中国经济将逐步进入中速、高质量发展阶段,市场需求逐渐均衡,货运市场格局将更加合理,轻卡受治超加严、新蓝牌法规影响,市场进入调整期。到2023年,我国各地的国三柴油货车淘汰工作都已基本完成,而基于国家环保力度的加严,不少地区也把目标瞄向了国四。截至目前,已有河南、浙江、宁波、上海等地,明确发文确定/鼓励淘汰国四车。我国国四排放标准于2015年全国全面实施,至今已有8年,2023-2025年主要以淘汰更新车辆为主。 除此以外,小卡2023年后会快速上量。这类车型非常切合中国的城乡国情,特别是随着城市化进程的加快,大中小型城市以及城市与城市相隔较近的中短途物流配送。它的相对经济性一是比轻卡和微卡高,二是绝对方便更加快捷。小卡产品特征填补了轻卡和微卡之间的产品空白,受到一线大城市特种专用用车、二、三线城市物流、农村及城镇市场的普遍欢迎。与微卡相比,小卡的大空间、大货箱、低油耗及保养成本低等“实用”特点,通过提供多种燃料形式发动机、制动转向形式、载重量、货箱尺寸,满足多种路面、不同用户运输的需求。综上所述,2023年预计轻卡规模在180-190万辆,同比增长10%-15%之间。 重卡:受经济内需不足、外需下行、企业继续去库存、PPI探底等多重因素制约的同时,工程机械市场回暖缓慢,房地产市场不景气,基建市场资金短缺、各地项目开工慢、开工难,自卸、搅拌等工程用车市场也并不如预期好,多重因素叠加导致1-5月市场增幅有限。下半年在稳增长、稳预期、稳消费等政策作用下,各项指标呈现出持续恢复态势,总体来看我国经济仍将稳中向好,下半年局部区域存在机会迎来复苏的转机,带动重卡整体销量水平。总体全年仍有望维持在85-90万台水平,增长率约25-30%。

(资料图片)

(资料图片)

问: 刺激下半年增量的驱动因素是什么?

答:总体来看我国经济仍将稳中向好,随着“两会”后相关政策出台,基层落地效应明显,三、四季度随着经济回暖速度的加快,各地利好政策的推广,均有利于商用车市场加速恢复,预计政策落地发力将在更多在下半年体现,预计三季度起,消费逐渐回位,市场将进一步提升。 下半年在国家“稳基建、扩消费、保民生、防风险”的经济基调下,经济形势将持续向好,核心驱动因素主要是消费的恢复对于大宗物流和干线物流起到支撑作用、基建的拉动以及出口的加持。其中:基建投资明显提速,逐步形成实物工作量,带动自卸、搅拌、皮卡等工程类车辆需求,在保民生政策的推动下就业形势有望逐步好转,有利于活跃消费市场,带动中长途干线物流和倒短物流需求。

问:公司2023年1-5月轻卡、重卡的市场表现为何高于行业增速,公司的举措是什么?

答:轻卡: 1-5月,行业销售775327辆,同比增长10.56%;福田销售175270辆,同比增长21.38%,市占率比2022年底增长3.3个百分点。 产品方面,福田坚持战略引领,洞察市场需求,在“新蓝牌法规”引导下积极布局合规化、轻量化主流轻小卡产品;同时看到消费下行带来的低端经济型轻卡的增长,加快调整以奥铃青春版为代表的经济型产品,及时代领航经济型产品的升级换代,各个细分市场产品竞争力均有较大提高。后续随着混合动力、AMT产品到位,将进一步丰富产品资源,增强产品竞争力。 渠道方面,福田不仅关注传统分销渠道的质量提升,同时积极加大平台客户、专用车改装厂大客户开发力度,提升大客户销量贡献度。 区域方面,福田在巩固传统优势市场同时,通过后台相关职能终端前移,进一步深耕与下沉市场、提高产品适应性开发,同时加大专项政策支持等加大西南、南方等弱势区域的资源投入,提升弱势区域市场份额。 新能源方面,积极探索新能源商业模式,在布局产品同时,聚焦新能源路权城市,布局新能源生态,引导传统经销商积极开展新能源业务,提升新能源产品持续上量,同时推动新能源生态盈利模式建立。 重卡: 1-5月,行业重卡销售40.2万辆,同比增长23.69%;福田重卡销售40911辆,同比增长27.33%,市占率比2022年底增长了0.12个百分点。 春节后福田重卡紧抓市场启动节奏,提前布局与行动,快速复工、围绕一季度“开门红”目标,产品提前布局:银河15L产品引领,年度新产品于22年10月份之前提前到位,节后快速上量;持续打造福康+采埃孚超级动力链节油优势,节油提升5-7%;狠抓细分市场煤炭、危化品、普货置换周期等市场机会,实现2023年1-5月销售重卡4.1万台,占有率10.2%,同期销量增速27.3%。 2023年1-5月福田重卡占有率提升0.29个百分点,福田重卡在长途干线、区域集散、工程运输场景占有率同比提升。

问:轻卡行业中福田的核心竞争力是什么?

答:技术引领:轻量化技术国内领先,保证质量的同时保证成本控制到位;新能源路线广泛,适合各种场景客户选择;配装自有/合资公司零部件,动力强劲、质量高有保证、油耗节约10%、噪声小。后续福田在传统产品的基础上,进一步加强在自动挡变速箱、混合动力、智能网联产品为代表的软件和硬件模块开发与标定,提升产品自主可控及竞争力提升渠道优势:经销网络覆盖广,售后服务能力出众,如发生故障可在2小时内实施救援; 规模优势:新蓝牌法规后,整备质量更轻的小卡会更受欢迎。福田做为轻卡龙头企业,规模效应明显,小卡产品力出众盈利能力有保证; 产品全面:福田国内有欧马可、奥铃、时代三个面向不同客户群体的产品品牌,全面覆盖高、中、经济型产品市场; 轻卡价值链布局广、竞争力强:主要动传系统资源可控,发动机有自主欧康和合资动力福康产品,变速箱有采埃孚合资产品,能够满足城市、城乡和城际三大市场不同场景需求。 管理模式优势明显:积极进行体系与模式创新,一方面加强内部资源协同,降低研发与营销成本;另一方面布局后市场等生态建设,增强客户粘性,延长价值链,增加盈利来源。

问:公司回购是否会长期做下去?股权激励和员工持股方面的未来规划?

答:基于对未来公司发展信心,今年公司已启动第三期回购,截至目前已回购股票8500多万股,主要用于2024-2025年不超过3000人的持股计划。后续公司将继续探讨股权激励,包括但不限于股票期权、限制性股票的方式。

问:公司认为未来海外市场的增速及增量?

答:未来3年市场形势仍然会分区域表现不一样,中南美、西亚北非、东南亚等传统基盘市场仍然是发展中国家,经济增长仍然会持续,总体商用车市场规模会逐步增长,中系出口凭借在产品相对优势占有率还会上升;欧洲日韩澳新等发达市场,以前中系没有大规模的突破,未来在新能源加持下会有较大突破的机会,因此从商用车总趋势上判断,未来三年总体仍然是出口增长的趋势。

问:公司在海外市场的布局如何与友商形成差异化?

答:公司的海外竞争对手很多,主要来自欧美、日韩等发达国家。这些国家的产品在质量、技术、品牌等方面都有着较高的水平,但公司产品的制造成本相对较低,因此在价格上具有一定的竞争优势。同时公司在特定商用车细分行业也有着自己的技术和品牌优势。 公司重卡产品代次领先,动力链(采埃孚+康明斯)动力及质量好,AMT优势足。福田轻小卡业务出口销量为福田出口业务最多。主要亮点在于在美洲及南欧等地区销售渠道较多,同时配件的满足率在行业内属于一流。

问:公司未来在新能源领域的布局?

答:新能源战略是公司发展的第一战略,公司将聚焦新能源“30 50”战略目标:即争取到2030年,公司新能源渗透率超过50%,成为世界一流新能源商用车企业;2050年实现碳中和,成为全球绿色交通生态领导者。 公司在新能源领域已开展全面布局,同步布局纯电动+氢燃料+插混路线,涵盖商用车全系列,围绕客户需求,以整车为牵引,下游开展产业生态创新。

问:福田轻型AMT优势及未来发展趋势?

答:安全:AMT车重及坡道自适应功能、动传系统在线诊断与故障报警、整车系统制动控制功能、驾驶疲劳预警、前防撞预警、自动紧急制动; 节能:典型场景工况分析及运用能力、换挡脉谱学习、基于GPS与车载地图、AMT预见性换挡功能、发动机预见性巡航(PCC); 舒适:均衡换挡过程控制、AMT及发动机协同控制、整车动力悬置优化、悬架精准调校; 智能:选换挡及离合器自学习功能、脱困模式、雪地、蠕行、缓行、动力、经济模式、OTA软件及数据升级; 可靠:AMT总成历经300万次换挡验证、整车高寒、高温、4700m高原验证、120万公里用户里程强化验证。 轻卡AMT产品处于市场导入期,中国轻卡市场会经历一个自动挡的培育和发展过程,预计渗透速度低于重型,但是成熟的AMT技术和产品仍将是市场进入快速发展阶段的关键。福田汽车争取2025年自动挡总体渗透率达到50%;

调研参与机构详情如下:

| 参与单位名称 | 参与单位类别 | 参与人员姓名 |

|---|---|---|

| 兴银基金 | 基金公司 | -- |

| 华商基金 | 基金公司 | -- |

| 华夏基金 | 基金公司 | -- |

| 南方基金 | 基金公司 | -- |

| 嘉实基金 | 基金公司 | -- |

| 国寿安保 | 基金公司 | -- |

| 富国基金 | 基金公司 | -- |

| 工银瑞信 | 基金公司 | -- |

| 招商基金 | 基金公司 | -- |

| 易安德基金 | 基金公司 | -- |

| 景顺长城基金 | 基金公司 | -- |

| 民生加银基金 | 基金公司 | -- |

| 东方财富证券 | 证券公司 | -- |

| 中信建投证券 | 证券公司 | -- |

| 中信自营 | 证券公司 | -- |

| 中邮证券 | 证券公司 | -- |

| 信达证券 | 证券公司 | -- |

| 国新自营 | 证券公司 | -- |

| 海通证券 | 证券公司 | -- |

| 西南证券 | 证券公司 | -- |

| 财通证券 | 证券公司 | -- |

| 丹羿投资 | 阳光私募机构 | -- |

| 中泰资管 | 其他 | -- |

热点推荐

-

工龄与退休后工资领取对照表 工龄30年能领多少退休金?

-

嘉凯城(000918.SZ)今日起临时停牌 复牌时间未知

-

中科沃土转型升级混合 6月回撤已超12%

-

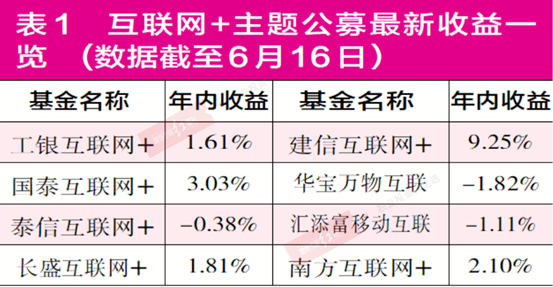

“互联网+”产品普遍举步维艰 多家产品被“深套”

-

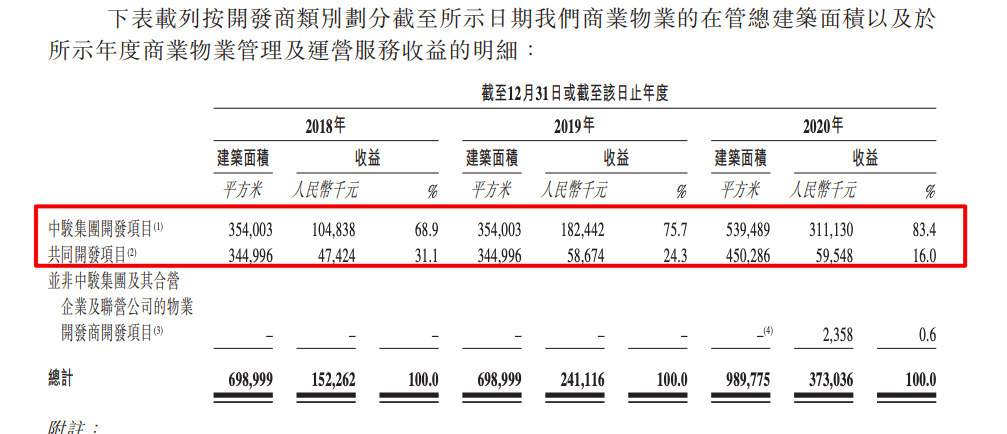

中骏商管将挂牌 中骏控股集团持股62.43%

-

焦点要闻:福田汽车获23家机构调研:公司的海外竞争对手很多,主要来自欧美、日韩等发达国家(附调研问答)

-

ASP.NET Core MVC 从入门到精通之Filter_讯息

-

绽放青春风采 筑梦三尺讲台 淮南师范学院举办第十四届师范生教学技能大赛_当前快报

-

环球速读:2023天津市南开大学附属北辰医院第三批编外岗位招聘78人公告

-

乘联会:6月1-18日乘用车市场零售82.8万辆 同比下降6%-环球热资讯

-

传承家风过端午 凝聚社区邻里情 前沿热点

-

理想,再“狂”一次?|世界聚焦

-

金银花开生“金银” 铺就百姓致富路

-

观察:世界难民日,不断攀升的数字令人痛心

-

图知道|今日夏至:绿筠尚含粉,圆荷始散芳_全球关注

-

巴西前总统博索纳罗即将受审 或将被剥夺下届大选参选资格

-

我市真金白银鼓励企业增资扩产

-

谦寻618战报:旗下“蜜蜂惊喜社”共实现引导总成交额17亿元-全球聚看点

-

刚刚,湖南发布今年首个暴雨红色预警!这些地方有特大暴雨

-

证监会发布《关于深化债券注册制改革的指导意见》 全球观热点

-

基金托管人条件_基金托管人

-

领益智造:终止筹划发行全球存托凭证 拟发行可转债

-

当前热议!取消就业报到证 北京高校毕业生档案这样转

-

盈江县气象台发布地质灾害气象风险Ⅱ级预警 【2023-06-20】

-

内蒙古新井煤矿事故失联者全部遇难

-

焦点速读:腾飞龙——联特科技!第一目标位到达,有人问是否见顶

-

世界简讯:率先发布《上海打造文旅元宇宙新赛道行动方案》,上海集中发力五个领域

-

红旗连锁荣获2022年度成都市禁毒“123”系统工程先进单位

-

争分夺秒!男孩服药轻生,城阳派出所民警“生死时速”寻人救援 天天热门

-

古四声是指哪四种声调(古四声)