浙商证券:给予盛航股份增持评级

2023-08-17 15:12:01 来源: 证券之星

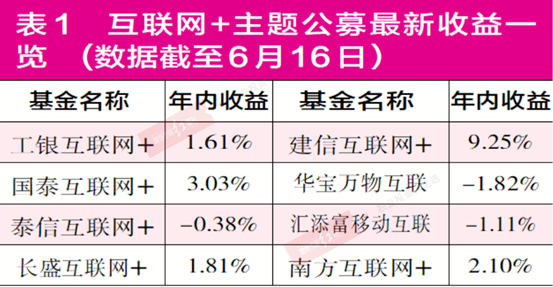

(相关资料图)

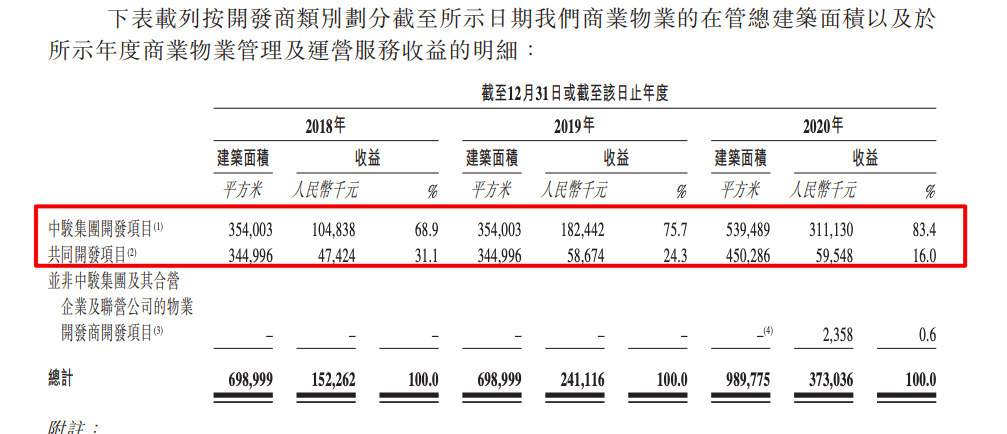

(相关资料图)

浙商证券股份有限公司李丹,黄安近期对盛航股份进行研究并发布了研究报告《盛航股份2023年半年报点评报告:23H1归母净利润同比-2.63%,积极扩产有望带动复苏》,本报告对盛航股份给出增持评级,当前股价为19.66元。

盛航股份(001205)

投资要点

2023年上半年,盛航股份实现营收5.79亿元,同比增长47.52%;实现归母净利润0.88亿元,同比下滑2.63%。分季度看,2023年第二季度,公司实现营收2.87亿元,同比增长35.31%,环比下滑1.91%;实现归母净利润0.42亿元,同比下滑16.80%,环比下滑6.54%。

炼化企业检修+业务结构调整,盈利能力阶段性承压公司业绩回落,主要系阶段性因素所致:上下游炼化企业检修引起需求阶段性收缩;公司业务结构调整导致盈利能力偏弱。

炼化企业检修引起需求阶段性收缩:2023年上半年炼化行业景气度偏低,部分化工企业停产检修,导致液货危险品航运业需求阶段性收缩,行业运量、运价受到一定影响。从运量上看,公司2023年上半年实现内贸液体化学品水路运量248.83万吨,同比增速为4.48%。

外贸化学品业务尚处培育期,盈利能力或待提高:公司外贸化学品业务在2022年四季度起步,运量在2022年四季度实现4.72万吨,而在2023年上半年已扩张至40.76万吨。2023年上半年,公司实现化学品运输收入5.30亿元,同比增长59.48%,化学品运输毛利率同比下滑9.68pct。考虑到公司内贸化学品业务相对成熟,盈利能力相对稳定,化学品运输收入高增、毛利率下滑预计与外贸化学品运输业务扩张相关。

销售商品业务规模缩减:2023年上半年,公司销售商品业务实现营收11.36万元,同比下滑99.53%,导致相关盈利收窄。

业务结构调整导致经营费用偏高:随着公司业务规模扩张,船舶运营相关管理经营成本、为满足经营稳定性所需的资金借款有所扩张,导致管理费用、财务费用扩张。2023年上半年,公司管理费用达0.41亿元,同比增长97.87%;财务费用达0.30亿元,同比增长200.95%。

积极购建新船,优化船龄与运力结构

液体化学品市场需求的增长仍具确定性,公司凭借扩充运力规模、改善运力结构等措施提升竞争力,预计随着炼化行业景气度复苏实现业绩修复。

控制船舶:共37艘(27.92万载重吨,含购置丰海海运未投运的6艘)

内贸化学品船27艘(17.16万载重吨,含购置丰海海运未投运的3艘)

外贸化学品船5艘(5.68万载重吨,含购置丰海海运未投运的3艘)

成品油船5艘(5.08万载重吨)

在建船舶:共3艘(1.5万载重吨)

油化两用船1艘(0.372万载重吨,运力置换)

化学品船1艘(0.745万载重吨)

液化气船1艘(5050立方米,非乙烯船)新增获批船舶:油化两用船1艘(不超0.62万载重吨,运力置换)

盈利预测与估值

综合考虑公司各业务情况,预计公司2023-2025年实现营业收入11.45、14.51、17.57亿元,同比增长31.87%、26.77%、21.05%,实现归母净利润2.25、3.03、3.87亿元,同比增长32.89%、34.87%和27.70%,对应EPS为1.31、1.77、2.26元。现价对应PE为15.67倍、11.62倍、9.10倍,维持“增持”评级。

风险提示

危化品航运需求不及预期;运力增长不及预期;经营优化不及预期。

证券之星数据中心根据近三年发布的研报数据计算,兴业证券王凯研究员团队对该股研究较为深入,近三年预测准确度均值高达84.32%,其预测2023年度归属净利润为盈利2.25亿,根据现价换算的预测PE为15.65。

最新盈利预测明细如下:

该股最近90天内共有4家机构给出评级,买入评级3家,增持评级1家。

热点推荐

-

4月份淡水鱼价格同比上涨26.4% 环比上涨9.8%

-

郑州钢材市场扎堆儿京港线 京港线区域产业带崛起

-

嘉凯城(000918.SZ)今日起临时停牌 复牌时间未知

-

中证军工指数今日上涨3.96% 爱乐达涨17.36%

-

谷数科技谋求科创板IPO 拟募资5亿元

-

浙商证券:给予盛航股份增持评级

-

科思科技(688788.SH):实际控制人、董事长提议拟3300万元至5500万元回购股份

-

中金公司:下调“20中金07”票面利率

-

8月19日起上海松江46路、46路区间临时绕改道

-

ST远程(002692.SZ):充电电缆正在进行第三方型式试验

-

宋代音乐研究文论集:音乐人物与专注 修订版(关于宋代音乐研究文论集:音乐人物与专注 修订版简述)

-

三个“强省会”上半年GDP增速靠后,房地产投资影响有多大

-

女子被忽悠办卡,法官登录App在线与商家沟通退款

-

酥油饼的小说作品集晋江(酥油饼的小说)

-

青少年心慌心悸自我解决的办法_青少年心慌心悸怎么办

-

世界花样滑冰大奖赛总决赛会徽“冰帆”正式亮相

-

[赛马娘xF1]R2沙特阿拉伯

-

今年乌鲁木齐国际机场旅客吞吐量已突破1500万人次

-

腾讯音乐2023Q2财报显示:在线音乐付费用户破亿再创历史新高

-

郑州将打造超级直播基地

-

从抖音生活服务「畅吃聚会日」看场景营销的三重升级

-

“新”生欢喜,“税”月起航——邵阳税务2023年新入职公务员见面会仪式感满满

-

曲阜颐德养老服务中心环境怎么样?院内实景图片

-

北向资金今日净卖出隆基绿能5.69亿元

-

河南周口:加强编制保障 助推教育均衡发展

-

扬州首批“苗情哨兵”一线显身手

-

朱芳雨:男篮解决两大顽疾要长期坚持 李凯尔正逐渐适应核心角色

-

百分数手抄报模板(百分数手抄报)

-

快手对《快手小店阻断减免实施细则》征集意见

-

奇迹私服哪个好玩点 奇迹私服哪个好玩